ISF 2013 : comment jouer à plein le plafonnement ISF à 75 % ?

A qui profite le plafonnement de l'ISF à 75 % des revenus ? Dans un premier temps à tous ceux qui disposant d'un patrimoine soumis à l'impôt de solidarité sur la fortune (ISF) sont dotés, en comparaison de leur fortune, de « faibles revenus » mais aussi aux assujettis sachant tirer profit de ce mécanisme. Quelles sont les stratégies à adopter afin de profiter à plein du plafonnement de l'ISF ?

Avec le retour du barème progressif de l'impôt de solidarité sur la fortune (ISF), beaucoup plus pénalisant que celui à deux taux qui n'a finalement eu cours qu'en 2012, le gouvernement Ayrault s'est vu contraint de réintroduire un mécanisme de plafonnement de l'ISF. Les sages de la rue Montpensier ont mis en garde le gouvernement Ayrault et sa majorité parlementaire dès l'été 2012. Le message du Conseil constitutionnel ne laisse guère de latitude au pouvoir législatif : « Le législateur ne saurait rétablir un barème de l'ISF tel que celui qui était en vigueur avant l'année 2012 sans l'assortir d'un dispositif de plafonnement ou produisant des effets équivalents destiné à éviter une rupture caractérisée de l'égalité devant les charges de l'Etat ». Afin d'éviter de voir la réforme de l'ISF retoquée par les gardiens de la Constitution, le gouvernement Ayrault s'est exécuté et a réintroduit un mécanisme de plafonnement qui encadre l'augmentation de l'ISF 2013. Après avoir longtemps hésité, l'exécutif a opté pour une limitation à 75 % des revenus. Par conséquent, un assujetti à l `ISF ne doit pas consacrer plus de 75 % de ses revenus de l'année précédente au paiement de l'impôt de solidarité sur la fortune (ISF) et de l'impôt sur le revenu auquel viennent s'ajouter CSG et CRDS sans oublier les prélèvements libératoires de l'impôt sur le revenu. Par revenus s'entend la somme des revenus et plus-values soumis et exonérés d'impôt sur le revenu nets de frais professionnels de l'année précédente, après déduction des seuls déficits catégoriels imputables sur le revenu global.Calcul du Plafonnement ISF 2013 :

- Impôts à prendre en compte

- Revenus à prendre en compte

- -

- +

- +

Plafonnement de l'ISF à 75 % : pour qui ?

Si la somme des impôts représente plus de 75 % des revenus ainsi calculés, l'éventuel excédent d'impôt est défalqué de l'ISF à payer. Êtes-vous concerné par ce mécanisme susceptible de venir réduire votre cotisation d'ISF ? Et comment agir pour en profiter à plein de ce mécanisme ? Pour déterminer si vous rentrez dans le cadre du plafonnement, vous devez d'abord calculer le montant de votre ISF 2013 ajouter l'impôt sur le revenu réglé l'an dernier ainsi que les prélèvements sociaux afin de déterminer si leur total dépasse 75 % de vos revenus de l'année précédente. Si tel est le cas, vous êtes alors en droit de réduire l'excédent de l'ISF à régler au fisc.

Comment agir pour profiter au mieux du plafonnement de l'ISF ?

Dans le cas contraire ou si vous souhaitez optimiser le plafonnement, vous pourrez retenter votre chance l'an prochain mais cette fois vous aurez le temps de vous préparer. A condition que votre situation patrimoniale le permette, des stratégies peuvent être mises en place pour maximiser les effets du plafonnement de l'ISF. L'idée est basique et consiste à limiter ses revenus puisque le montant du plafonnement est étroitement lié aux revenus encaissés par le redevable de l'ISF. Les dirigeants d'entreprises vont pouvoir facilement agir sur leur rémunération et plus généralement sur leurs revenus professionnels. Il est également recommandé de privilégier les placements qui ne produisent pas de revenus imposables tels que les contrats d'assurance-vie, de capitalisation ou encore le PEA. Les gains issus de ces produits financiers ne sont pas réalisés tant qu'ils ne sont pas retirés de leur enveloppe. Du coup, le législateur ne peut pas comptabiliser en revenus ces sommes « virtuelles ». Il a d'ailleurs tenté le coup en fin d'année 2012 mais les sages du Constitutionnel veillaient et ont de suite annulé cette mesure. Les spécialistes de la gestion de patrimoine ont plus d'une recette pour aider les détenteurs de « gros » patrimoines à limiter leur ISF : création de sociétés à l'IS n'exerçant pas d'activité professionnelle et l'investissement dans des monuments historiques... sont deux des nombreuses idées à envisager. Il est toutefois vivement recommandé de faire appel à des spécialistes capables de chiffrer l'impact de tels investissements sur votre patrimoine et ses conséquences sur l'ISF et l'impôt sur le revenu à régler.

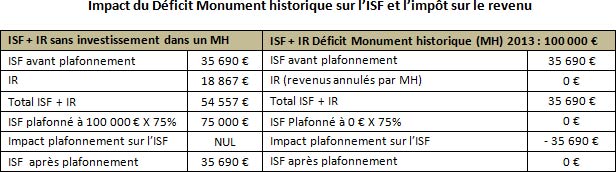

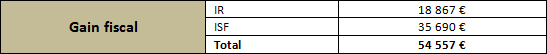

Impact d'un investissement dans un monument historique sur l'ISF et l'impôt sur le revenu

Acquérir un immeuble classé monument historique permet sous conditions de bénéficier d'un régime dérogatoire de déduction des charges foncières du revenu global. Le déficit foncier généré notamment par les travaux de rénovation d'un bien en loi Monuments Historiques à la charge du propriétaire est imputable sur son revenu global, sans limitation de montant ni restriction relative aux intérêts d'emprunt. Grâce à cette imputation du déficit foncier sur votre revenu global, vous réduisez votre impôt sur le revenu mais vous pouvez également amplifier l'impact du plafonnement de l'ISF 2013. Exemple de l'impact d'un investissement Monument Historique sur ISF et impôt sur le revenu : Un couple marié (2 parts) avec des revenus imposables de 100 000 €/an dispose d'un patrimoine net taxable ISF de 5 M€.

© Synapse. Les contenus (vidéos, articles) produits par Synapse font appel à des journalistes professionnels. Ils ne constituent pas des conseils en investissement ou des recommandations personnalisées. Le diffuseur n'a participé ni à l'élaboration de ce contenu ni à la sélection des valeurs/fonds mentionnés. Les performances passées ne préjugent pas des performances futures. L'investissement sur les marchés comporte un risque de perte en capital et aucune garantie de gain ne peut être octroyée.