Aussi surprenant que ce soit, tous les PEA ne sont pas logés à la même enseigne. Le traitement fiscal d’un plan d’épargne en actions dépend partiellement de sa date de création.

L'atout majeur du PEA réside dans sa capacité à mettre à l'abri les gains financiers accumulés par l'épargnant. En l'absence de retrait, les gains ne sont pas imposables. La taxation intervient uniquement à l'occasion d'un retrait sur le plan d'épargne en actions.

Une exception au principe fiscal de taxation des gains financiers. Les gains peuvent faire l'objet d'une taxation avant les 5 ans du PEA. Après 5 ans de détention, tout retrait sur le PEA s'accompagne d'une exonération d'impôt partielle.

Le traitement fiscal accommodant se limite effectivement à l'impôt sur le revenu. Les gains sont soumis aux prélèvements sociaux, notamment constitués de la CSG ou contribution sociale généralisée.

Pour compliquer l'affaire, tous les PEA ne sont pas traités à l'identique. Le taux des prélèvements sociaux varie selon la date d'ouverture du PEA débouchant sur trois statuts distincts.

Un premier traitement s'applique aux PEA ouverts depuis le 1er janvier 2018. En ce qui concerne ces PEA, la règle est plus commode mais également moins avantageuse. L'ensemble des gains réalisés sur le PEA sont soumis aux prélèvements sociaux au taux en vigueur au moment de la sortie. Ce taux est actuellement de 17,2 %.

La simplicité s'est imposée, mais elle se fait au détriment des intérêts financiers des épargnants. Les prélèvements sociaux suivent depuis leur création une tendance inflationniste et une inversion de cette tendance semble peu probable au vu de l'état des finances publiques et de la recherche constante de nouvelles sources de recettes. Autrement formulé, le taux des prélèvements sociaux n'est pas appelé à s'atrophier mais au contraire à s'apprécier.

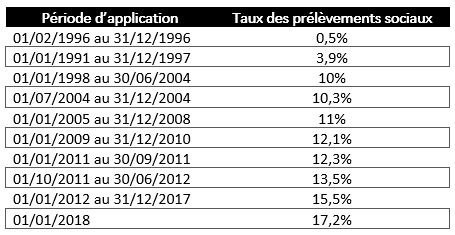

Tous les PEA ne sont cependant pas soumis au taux actuel des prélèvements sociaux, certains profitent encore d'une taxation dite au « taux historique » fluctuant au gré des variations de taux des prélèvements sociaux existants et des ajouts de taxes. Le taux de ces prélèvements sociaux diffère selon la date de réalisation des profits. Pour ces autres PEA, le principe repose ainsi sur une prise en compte du taux de taxation en vigueur au moment de la captation du gain. Elle est du fait de la progression des taux de taxation plus avantageuse mais aussi plus complexe.

Lorsque le plan a été ouvert avant le 1er janvier 2018, deux périodes sont à distinguer avec à la clef deux régimes différents ; l'un pour les PEA ouverts avant le 1er janvier 2013 et l'autre pour ceux ouverts après cette date.

Les PEA ouverts entre 2013 et 2017 sont soumis à un régime de transition. Les gains obtenus au cours des 5 premières années du PEA sont taxés au taux en vigueur au moment de la réalisation du gain soit 15,5 % jusqu'au 31 décembre 2017 et 17,2 % à compter du 1er janvier 2018. Après les 5 ans du plan, les gains sont taxés au taux en vigueur à date du retrait.

Le traitement des PEA ouverts avant le 1er janvier 2013 se distingue des deux précédents. Les gains réalisés avant le 31 décembre 2017 sont taxés sur la base des taux historiques. Les plus-values postérieures, celles obtenues depuis le 1er janvier 2018, sont imposées au taux en vigueur à la date du retrait.

Ces régimes dits aux taux historiques rendent nécessaire l'accès à l'ensemble des opérations réalisées sur le PEA et des nombreux changements de taux, le calcul est heureusement effectué par le teneur de compte.

© Synapse. Les contenus (vidéos, articles) produits par Synapse font appel à des journalistes professionnels. Ils ne constituent pas des conseils en investissement ou des recommandations personnalisées. Le diffuseur n'a participé ni à l'élaboration de ce contenu ni à la sélection des valeurs/fonds mentionnés. Les performances passées ne préjugent pas des performances futures. L'investissement sur les marchés comporte un risque de perte en capital et aucune garantie de gain ne peut être octroyée.

Les performances passées ne préjugent pas des performances futures. La valeur de l'investissement peut varier à la hausse comme à la baisse.

KOMPOZ un contrat collectif d'assurance vie, accessible dès 500€, parmi les moins chers du marché. +700 supports d'investissement.

Vos frais s'adaptent à vos choix d'investissement.

KOMPOZ un contrat collectif d'assurance vie, accessible dès 500€, parmi les moins chers du marché. +700 supports d'investissement.

Vos frais s'adaptent à vos choix d'investissement.

A court ou long terme, avec plus de 2 800 Sicav et FCP disponibles, le compte titres est le support idéal pour développer votre capital.

A court ou long terme, avec plus de 2 800 Sicav et FCP disponibles, le compte titres est le support idéal pour développer votre capital.

Souscription en ligne

Plus besoin de remplir à la main tous les bulletins de souscription grâce à la pré-saisie ! Gagner en rapidité et en efficacité.

Des frais réduits

Nos équipes négocient avec les sociétés de gestion des frais réduits.

Des professionnels

à votre écoute

Nos experts sont à votre disposition pour vous accompagner dans vos démarches du lundi au vendredi : 0 805 09 09 09 (appel gratuit)